山东代理商考察报告

2019-03-02 17:56:31

545

545

山东代理商 TOP10 门槛有多高?

为什么大品牌在山东鲜设省代?

新品为何在鲁来也慢,去也慢?

山东为什么会成为资本首选?

山东哪里的 CS 店最发达?

山东 TOP10 回款品牌都有谁?

彩妆为什么在山东不受待见?

山东的代理商们活得如何?

他们遇到了哪些困境?又迎来了哪些机遇?

山东市场对哪些品牌而言是最大的机会?

中国美妆网用脚步丈量山东市场的深度和广度,

为您独家重磅呈现《2017 山东代理商调查报告》。

山东代理商 TOP10 门槛有多高?

为什么大品牌在山东鲜设省代?

新品为何在鲁来也慢,去也慢?

山东为什么会成为资本的首选?

谈山东化妆品市场格局前,先来看两组数据:

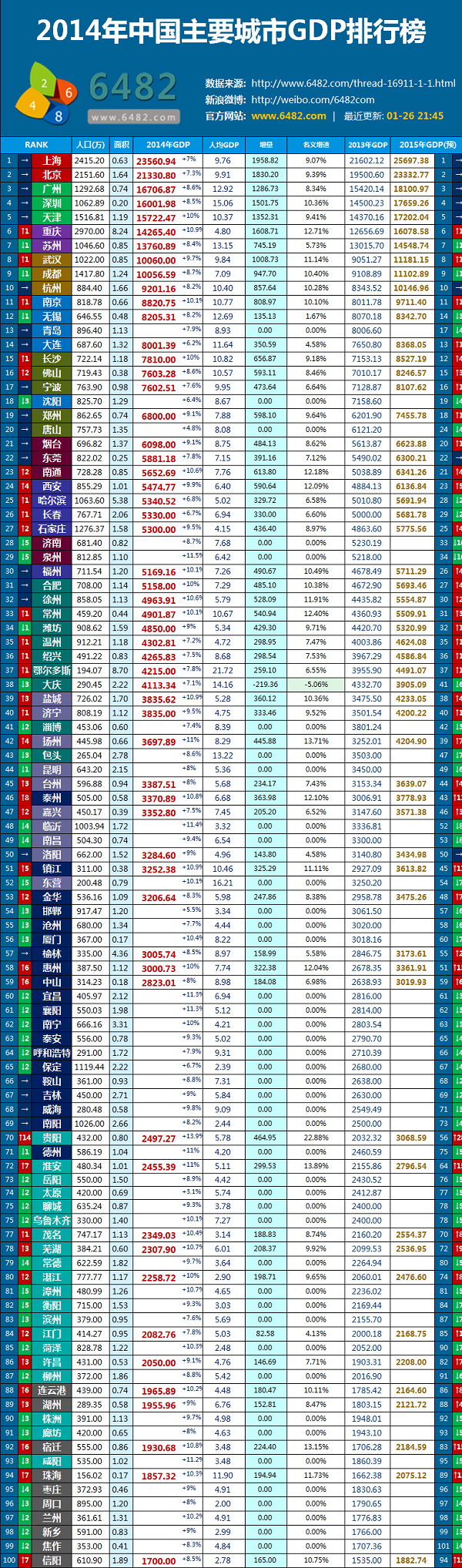

一组是 2014 年山东各大城市 GDP。(下图)

另一组是2014年(数据有点久远,但还是能说明题)中国主要城市 GDP 排行榜。(右图)

这两张图显示:

鲁老大青岛 8692 亿,位列全国第 12,南京之后,无锡之前 ;

鲁老二烟台 6002亿,位列全国第 21;

鲁老三才是济南,5770.6 亿,位列全国第 23位;

后面还有潍坊,全国第 34 位;淄博,全国第 39位,再往后数,我们可以发现,在全国主要城市 GDP 排行榜上,山东 17 市,除了日照和莱芜,剩下 15个全部入榜。

这反映了什么问题?

1、济南并非山东省唯一中心。前被青岛、烟台大力赶超,后被潍坊、济宁、临沂围追堵截。比起武汉、成都在省内的绝对中心地位,济南的省会优势并不突出;

2、山东各城市经济均衡。17 个市中,有 14 个 GDP 超过 2000 亿,9 个超过 3000 亿。除了青岛遥遥领先,相邻排名之间 GDP 差距非常小,大都在 300亿以内。

正是这种势均力敌的经济格局,奠定了山东化妆品代理市场的基本格局:三足鼎立,代理区域分散。

不同于其他市场代理商在省会的高度集中,除了济南,临沂、青岛在山东化妆品代理领域也占据着非常重要的位置。

导致这种局面的,除了经济均衡,省会和批发中心分离也是重要因素。其他省,如辽宁、河南,批发中心即省会,而山东在临沂,加上青岛经济一骑绝尘,便呈三足鼎立之势。

如果用一个字来描绘山东代理商分布,最贴切的莫过于“散”。

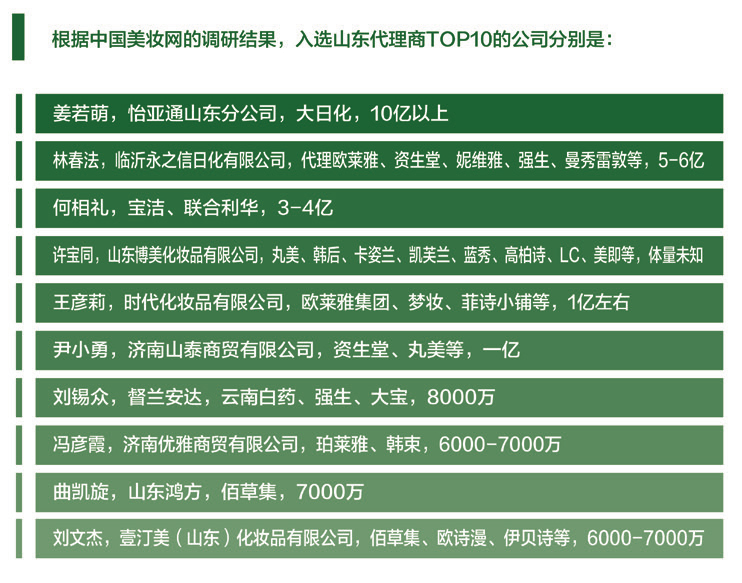

从中国美妆网的调研来看,山东代理商 TOP10 门槛在 8000 万左右。除了山东博美、山东壹汀美、济南优雅主营 CS,其他 8000 万量级以上的基本以 KA、百货代理商为主。体量 5000 万以上的,KA 代理占比超过 70%。

据不完全统计,山东化妆品代理商曾逾 1700 个。在河南、湖北等区域,尚有大品牌设省代,比如河南堂之(卡姿兰)、湖北伊势丹(丸美、春纪)。在山东,这几乎不可能发生。

各区域经济均衡,加上全国第二的人口红利,对任何品牌而言,山东都是块肥肉,通过细分市场来精耕细作已成共识。一般品牌至少 3 个代理,多则 5-7个,大品牌更多。百雀羚在山东代理多达 30 个,高姿有 15 个,凯芙兰也有十几个,但在每个地级市的平均回款却不超过 50 万。

三足鼎立的格局下,山东代理市场又呈现出三大特点 :

一是 KA、百货强势。

就渠道格局而言,KA、百货在山东占据绝对强势地位,这种情形在济南、青岛尤为突出。

山东不仅有大润发这样的全国性KA,还有银座(济南)、利群(青岛)、家家悦(威海)、佳乐家(潍坊)、振华(烟台)这样的“地头蛇”,只深耕一方区域,却全部入围全国 KA 连锁 TOP100。

与此相对的是,本土品牌在 CS 渠道的高度细分,导致山东 CS 代理商体量偏小。比如丸美全省回款不过3000万,却有6个区域,每个区域份额可谓低到尘埃里。

从中国美妆网的调研来看,山东代理商 TOP10 门槛在 8000 万左右。除了山东博美、山东壹汀美、济南优雅主营 CS,其他 8000 万量级以上的基本以 KA、百货代理商为主。体量 5000 万以上的,KA 代理占比超过 70%。

二是低调和慢热。

作为孔孟之乡,儒家文化造就了山东代理商低调、慢热的特点。

连续 3 年,在中国化妆品代理商 TOP100 排行榜上,山东入围代理商数量不超过 3 个。

但实际上,在 KA 渠道,隐藏着很多低调的巨头:2016 年,原济南方圆,现怡亚通山东分公司营收 30亿(含快消)、临沂永之信营收 5-6 亿、临沂博美营收 3 亿以上,在济南,还有数个体量过亿的 KA 代理。

慢热则体现在,山东人更重道义而非功利、更偏保守而非锐意进取。一个品牌在山东市场,来得慢,也去得慢。

一方面,新品牌很难进入山东市场,特别是初期,易因招商速度慢而折戟沉沙;

另一方面,一旦进入就很难退出。比如一个叫蜜雪儿的北京品牌,在全国其他区域早已销声匿迹,唯独在山东,不仅活着,还每年至少回款 1000 万。因为做久了,无论代理、终端店还是顾客,都不忍放弃。

三是资本高度渗透。

2011年,怡亚通开始了对日化行业的第一次布局,首选山东市场,棋落济南方圆。时年 52 岁的姜若萌完成了从济南方圆创始人到山东怡亚通分公司总经理的身份转变。

这是山东,也是全国范围内,日化代理商第一次对接资本。此后,怡亚通和青岛金王相继合纵连横,对日化企业展开收割。在姜若萌的带领下,怡亚通在山东的渗透更势如破竹。

2011 年到 2016 年,山东怡亚通相继并购几十家地级市商超代理,连续五年业绩呈跳跃式增长:第一年销售 8000 多万,第二年 2.8 亿,第三年 4.6 亿,第四年 14.6 亿,第五年 20 亿,去年是 30 亿;渠道覆盖KA、日化、母婴、大学校园、社区店、批发等;品类跨越日化、糖酒、食品等快消领域。其中,化妆品销售达 10 亿,占比三分之一。

2016 年,青岛金王并购山东美乐,合资成立山东博美,开启新一轮并购潮。

值得思考的是,慢热的山东为什么会成为资本的首选市场 ?

一定程度上,这源于当地强势、完整的 KA 系统。无论怡亚通还是金王,资本一向青睐 KA 代理,因为KA 体量大,且管理规范、服务需求简单。

山东 TOP10 回款品牌都有谁?

彩妆为什么在山东不受待见?

山东哪个地方的 CS 店最发达?

按照主营渠道,山东代理商主要分为三种类型:一种以批发为主,主要集中在临沂地区,以临沂永之信为代表,主营国内外名品批发;另一种是KA、百货代理,主要集中在济南、青岛,以姜若萌掌舵的山东怡亚通分公司为代表;另一类主营 CS 终端的,这种体量很难做大,因为山东市场把代理区域划分得很细,大品牌几乎不设省代。

一、山东 TOP10 回款品牌(图一)

其中,护肤品牌百雀羚、佰草集、自然堂、珀莱雅、欧诗漫等表现尤佳。在山东市场,彩妆似乎并不被消费者和终端店看重。山东消费者对于彩妆的需求比较少,尤其是烟威青一带,临沂也少得可怜。终端店引进彩妆,往往只是因为缺少一个彩妆品牌,而不是打算主推彩妆或以彩妆拉动销量。

二、山东 TOP10 代理商及其基本概况(图二)

其中,以大日化为主营业务的有 4 家,而以化妆品为主营业务的有 6 家。

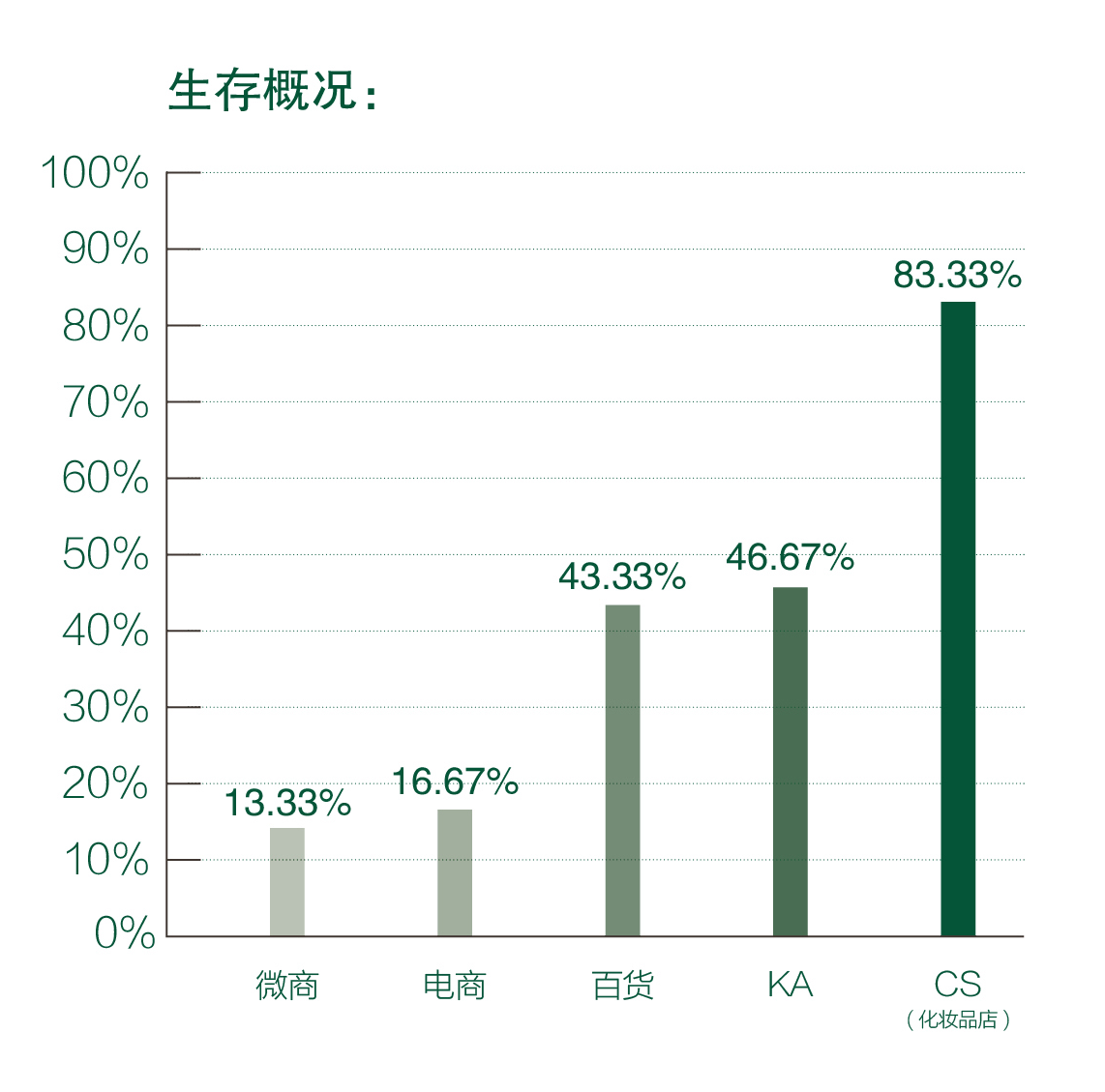

三、山东代理商生存概况(图三)

中国美妆网的调研数据显示,有 83.33% 受访者认为山东市场CS(化妆品店)渠道比较强势,KA次之,占 46.67%,百货紧随其后,占 43.33%。值得一提的是,电商及微商渠道分别拥有 16.67% 及 13.33% 的占有率。在受访者中,大部分山东省代理商至少涉足两个渠道。

山东省是人口大省,也是农业大省。这两个因素决定了山东乡镇市场的 CS 店更为发达。从地域分布上来看,山东 CS 最好做的地方是菏泽和济宁,济南、泰安、莱芜的 CS 最难做,这是因为,中心城市的吸纳作用太强,消费结构被改变了。消费者在购买化妆品时,更愿意去中心城市的 KA、商场消费,而不愿意在当地的 CS 店购买。山东的 CS 渠道上,乡镇市场占比较大,但乡镇店更分散,以单店居多。

山东 CS 渠道的代理商基本上都是白手起家的,大家站在同一起跑线上。与湖北代理商在流通批发的时候就赚到了第一桶金不同,山东代理商的资金、渠道都是从零开始的。体量超过 5000 万的代理商基本上 60%~70% 来自于 KA、百货渠道,刘文杰和冯彦霞 CS 较强,许宝同、林春法的体量 70% 左右来自于CS 渠道。

图一

图二(公司、代理品牌、体量)

图三

1、盈利分布情况

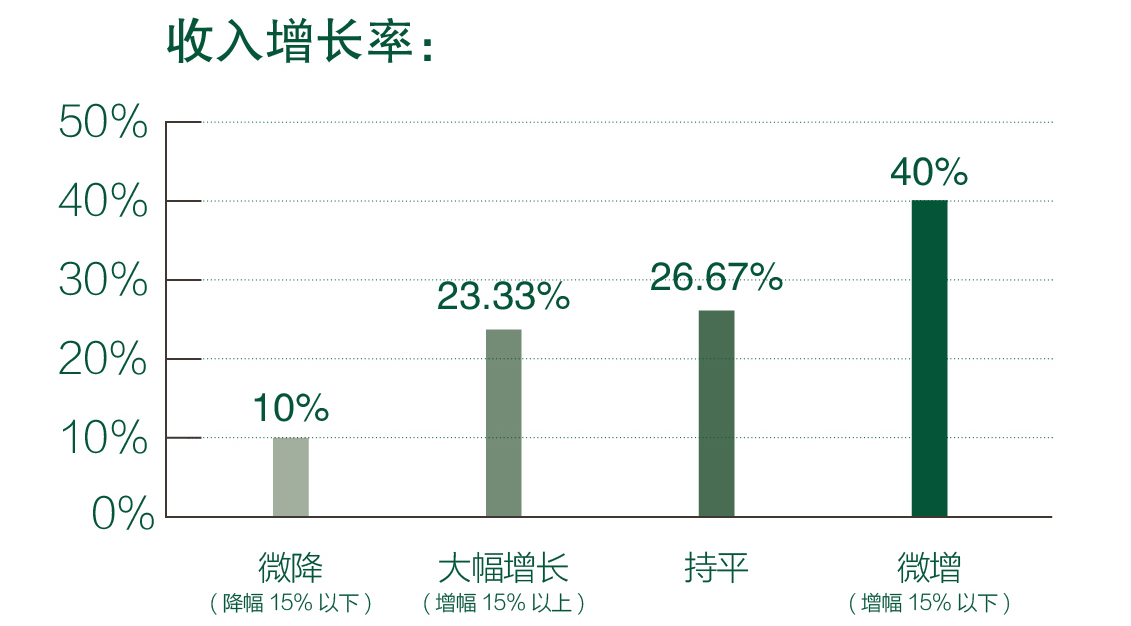

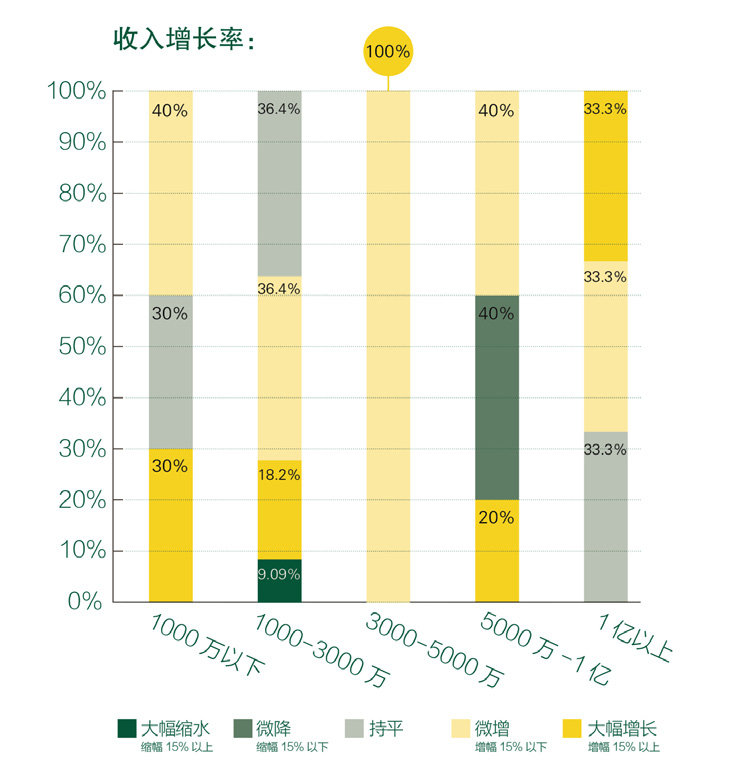

1)收入增长率:

数据显示,在受访者中,与 2015 年相比,40%的代理商 2016 年营业额有小幅增长,26.67% 与2015年持平,23.33%有大幅增长(增幅在15%以上),10% 则出现微降。

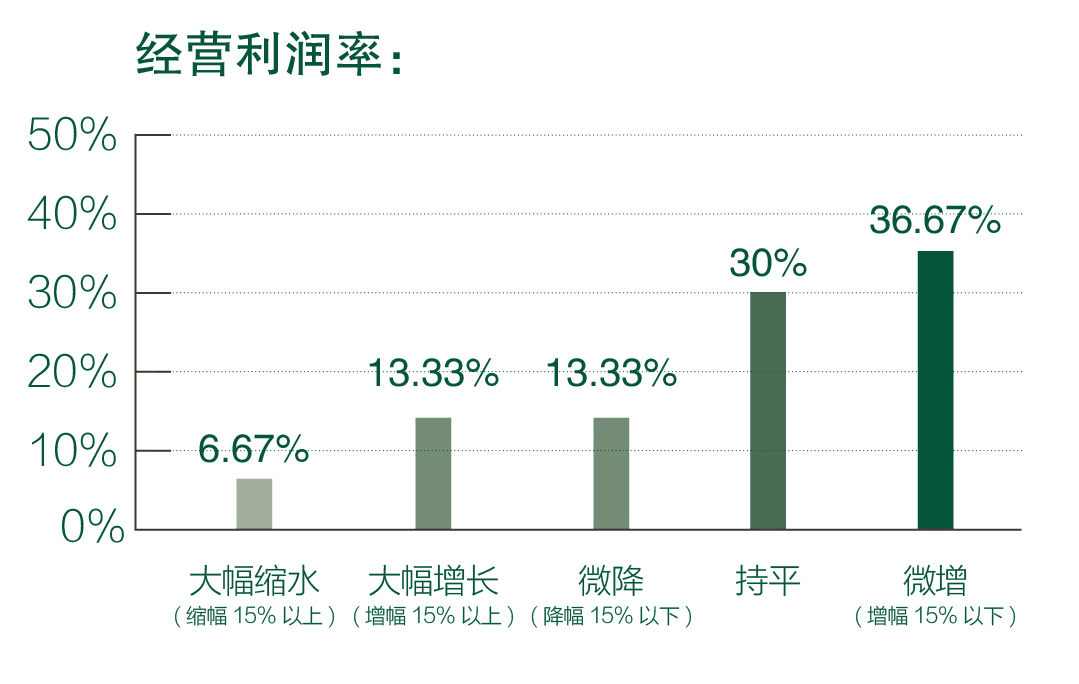

2)经营利润率:

虽然收入增长率总体上有所增长,但山东代理商普遍反映经营利润率和收入增长率并不是同步增长的。

2、代理商分类及对应生存状况(交叉分析,以2016 年回款额为分类依据)

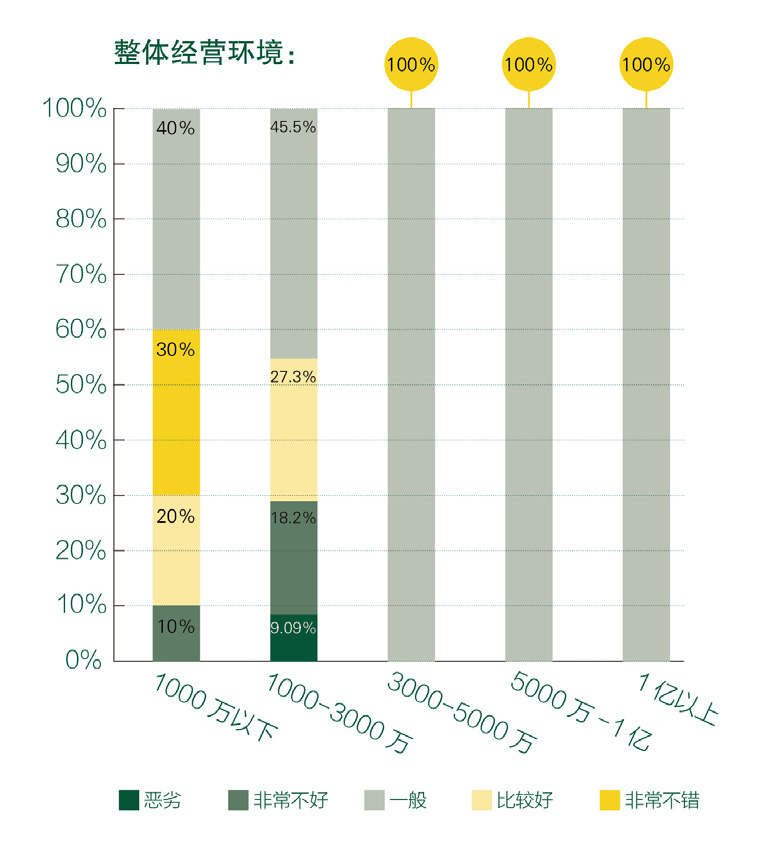

1)整体经营环境

整体来看,山东代理商认为当前代理商经营环境并不乐观,2016 年回款额在 3000 万以上的大中代理商均认为环境一般。在回款额低于3000万的代理商中,还有部分代理商认为环境非常不好甚至恶劣。

2) 收入增长率

回款额在3000-5000万的代理商收入情况最为稳定。

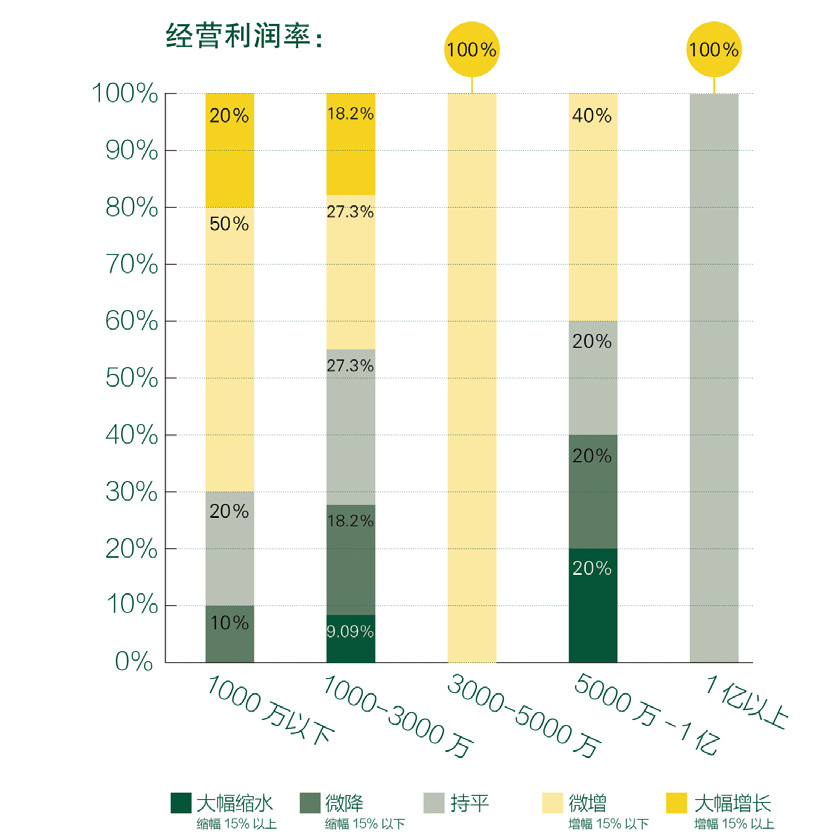

3)经营利润率

2012 年以前,按化妆品的自然增长率,代理商每年都有 20% 以上的利润率,化妆品代理做起来相对轻松。近两年,随着经济下滑、渠道分流、用人成本升高,代理商经营利润率开始下降。

数据显示,回款额在 3000 万以下及 5000 万 -1亿的代理商经营情况较为复杂,既有经营利润率大幅增长的获利者,亦有公司经营利润率大幅缩水,“有人欢喜有人愁”。

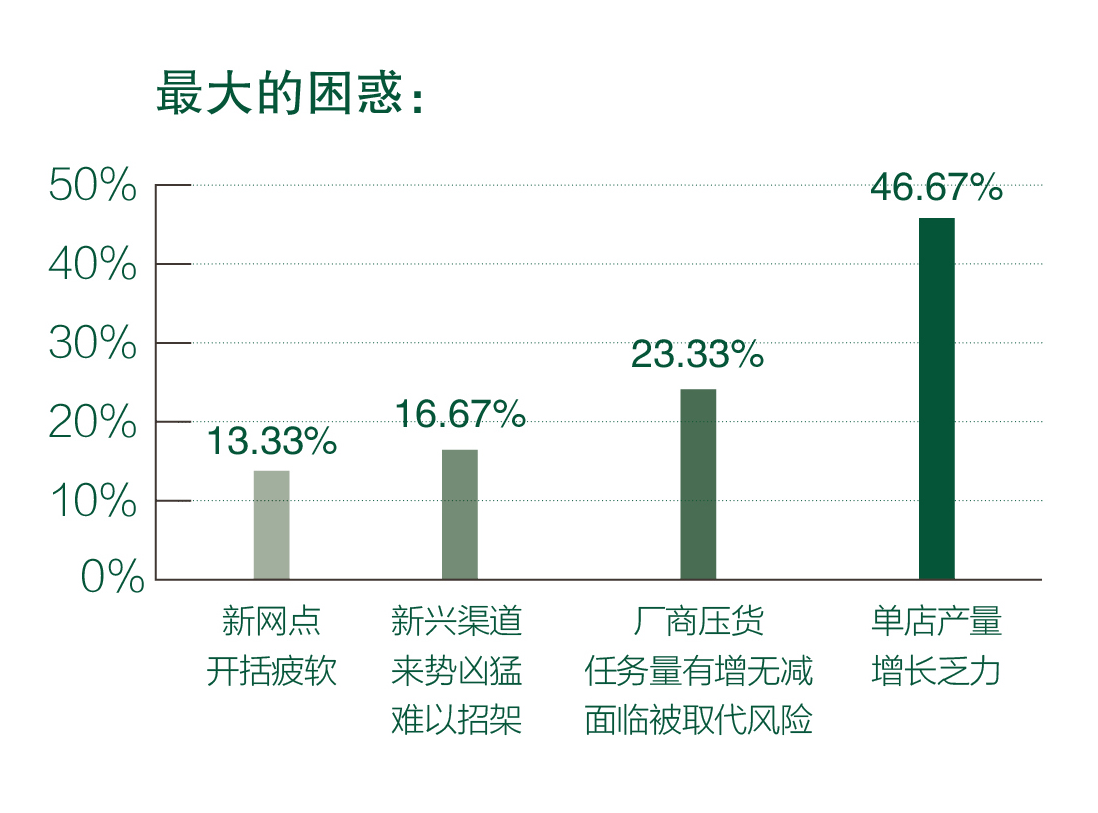

3、最大的困惑

走访过程中,大部分代理商表示近年来代理商的经营环境很一般,两头受挤,上边压,下边挤。单店产量增长乏力,厂商压货,任务量有增无减令他们忧心忡忡,担心被他者取代。为做好上传下达的工作,代理商既要把厂家政策研究透、执行好,还要引导终端店运用政策做好销售。

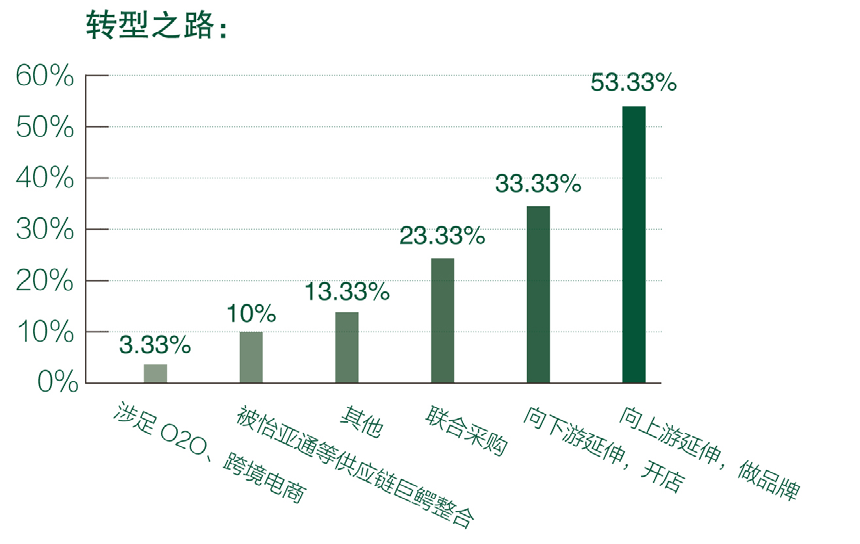

4、代理商认可的转型之路

大部分代理商坦言,想要突破困境,要么往上游延伸做品牌,要么往下游延伸开店。联合采购可以在一定程度上规范市场,但也有观点认为联合采购是变相的垄断,优胜劣汰,弱势群体难免被边缘化,“抱团取暖”的关键还是在于利益分配。在转型过程中,也有部分代理商选择和怡亚通、金王等供应链巨鳄合作。

当资本不足以支撑“梦想”时,与资本合作的确是代理商转型升级的较优选择。济南方圆在 2011 年 4月正式与深圳怡亚通签约,成为后者全资收购的子公司;2011 年 6 月,怡亚通山东分公司暨山东怡亚通深度供应链管理有限公司成立。目前,该公司已名列山东省代理商 TOP1。

山东代理商面临的困难及解决方案

1、身份问题

代理商的身份定位很尴尬,两头受挤压。如果未来渠道扁平化以后,代理商的生存状况会更难。

解决方案:代理商转型是大势所趋。比如临沂金悦选择做牙刷工厂,临沂瑞缇开始做微商,有些代理商在开实体店,还有些干脆做起了副业,盖起了一大片别墅。

2、渠道分流问题

电商、微商等多种销售渠道的强势崛起,对代理商原有业务造成了分流。

解决方案:有些代理商也开始尝试多渠道布局。比如山东博美正在和悠可合作,将其线上的资源引流到终端店,实现线上线下的结合。还有临沂瑞缇正在尝试做微商,发展自有的微商品牌。

3、大环境不好

经济下行,化妆品行业整体不景气。

解决方案:一部分代理商选择抱团取暖。通过商会将代理商们集合在一起,统一议价,统一政策,统一开订货会。另一部分代理商选择和资本合作。济南督兰安达商业有限公司目前就正在寻求与怡亚通合作,以解决公司如何进一步发展的问题。

4、接班人问题

很多代理商都面临接班问题。一方面是因为很多老板的子女不愿意接班。另一方面是因为这不是个朝阳产业,很多老板也不太愿意让自己的子女接手。

解决方案:与资本合作。怡亚通山东分公司总经理姜若萌坦言自己并不担心接班人的问题,因为怡亚通内部有完善的任人选拔制度。

5、利润率越来越低

销售额在涨,但利润却在下降,这是山东代理商的普遍感受。济南督兰安达商业有限公司总经理刘锡众认为:“利润下降的原因是人员成本上升和品牌的集中力度不够。”

临沂时代日化有限公司总经理王彦莉也提到:“近几年毛利率比以前低了,因为办公、仓储加上整个后台的运营成本在上升,特别是现在的人力成本越来越高。”很多代理商深有同感。

解决方案:开源节流。比如刘锡众希望砍掉一些表现不好的品牌,加强品牌的集中度,以此来提高公司利润。而临沂市春泰商贸有限公司总经理公绪亮决定通过提高人效的方式来增加利润。

山东代理商面临的机遇

1、乡镇市场大有可为

山东有 137 个县级行政区,1869 个乡镇,其中还有 22 个百强县。而且山东省的经济发展较为均衡,乡镇居民的消费能力普遍不低,因此山东代理商在乡镇市场大有可为。

济南中鼎美业百货有限公司掌舵人陈春宏提到:“在其他地方,大家可能只做县城店,乡镇的网点很少,但山东能辐射到每一个乡镇。在G8品牌中,除了丸美,其他品牌都是能下沉到每一个乡镇的。在山东,每个乡镇平均回款 3—5 万,而在县城,很多品牌一年回款也只是 10—20 万。”

当然也并不是所有品牌都能顺利抢占山东乡镇市场这块大蛋糕,比如彩妆在乡镇店的表现就比较差。临沂金悦化妆品有限公司总经理李猛说:“在临沂市兰山区李官镇,一个乡镇店中,彩妆占比还不到 5%。而在临沂市最好的店中,彩妆能占到 20% 以上。”

临沂市春泰商贸有限公司总经理公绪亮也提到:“在临沂这一块的话,彩妆在县城店做得还比较好,但在乡镇店的表现一般,销售占比能达到 10% 的门店也没有几家。这主要是因为乡镇在外务工的年轻人比较多,而这恰好是彩妆消费的主力人群,所以彩妆目前在乡镇的消费市场不大。”

除了一些品牌在乡镇店比较难做,另外 KA 渠道的代理商也很难在乡镇店布局。作为山东最大的代理商,怡亚通山东分公司 2016 年在日化这一块的销售额超 10 亿,且主要以 KA 渠道为主,其总经理姜若萌说:“山东乡镇市场的潜力较大。但由于像我们这样以 KA 渠道为主的代理商利润薄,所以开发难度大。

相比而言 CS 渠道的代理商利润较高,开发起来相对容易。”

事实也是这样,很多 CS 渠道代理商的主要业务在乡镇市场。临沂银河化妆品美业就是以 CS 渠道销售为主,且有 80% 的销售额来自于乡镇店的代理商,其老板徐兴进认为:“目前山东的乡镇市场就已经比较大了,每个乡镇都有十几家化妆品店。而且在未来,乡镇市场的潜力也是最大的,但同时也是最危险的。因为乡镇店的思路不改变,还按老一套的方法经营,不重服务只重利润,最后可能就会因没有顾客而关门。当下很多乡镇店在朝专业线转型,就因为专业线利润高。”

如果代理商纷纷去乡镇店布局,县城店会不会觉得影响到他们的生意 ? 对此临沂金悦化妆品有限公司总经理李猛分享道:“2013年,金悦刚去开乡镇网点时,县城网点很反对,怕这样会影响到他们。后来县城店发现,等金悦在所有乡镇布局好了以后,他们的销量非但没有下滑,反而还上升了。这是因为品牌能见度高了以后,销量自然就上去了。”

2、彩妆是下一个风口

虽然卡姿兰 2016 年在山东的回款达到 7000 万,也能在全国排进前五,但整体上彩妆 2016 年在山东市场的表现并不是很理想,尤其是在乡镇市场。

临沂时代日化有限公司总经理王彦莉认为:“整个山东市场中彩妆相对弱一些。很大一个原因可能是山东人比较保守,接受新事物比较慢热。另外经营者也不太愿意做第一个吃螃蟹的人,而是需要有别人的成功路径在前才愿意尝试。再一个原因就是彩妆的服务要求太高了,很多终端店离开代理商的服务自己就做不了。”

临沂银河化妆品美业的老板徐兴进说:“从反馈来看,很多终端店做彩妆只是因为缺少一个彩妆品牌,而不是打算要用彩妆来拉动销量。2016 年开始彩妆有了点上升趋势,但这个趋势主要还是虽然集中在卡姿兰、玛丽黛佳、兰瑟、凯芙兰这些品牌上。”

从另一个角度来看,彩妆在山东市场还有极大的潜力可以挖掘。毕竟山东市场这么大,而且有一大批年轻消费者正在涌现,他们将成为彩妆的主流消费人群。王彦莉认为:“老一代的消费意识还停留在车、房这样的基本需求上,年轻的 90 后、00 后的消费意识就明显改变了很多。但整个社会的消费观念还是需要时间来更新换代。”

山东“区域小霸王”排行榜及经营概况

数据截止于 2017 年 4 月

责任编辑:郑惠桢

本刊封面

magazine cover

第02期(总第154期)

2018-02-08

本刊广告

magazine Advertisement

精彩评论

- 该资讯暂时没有评论 -