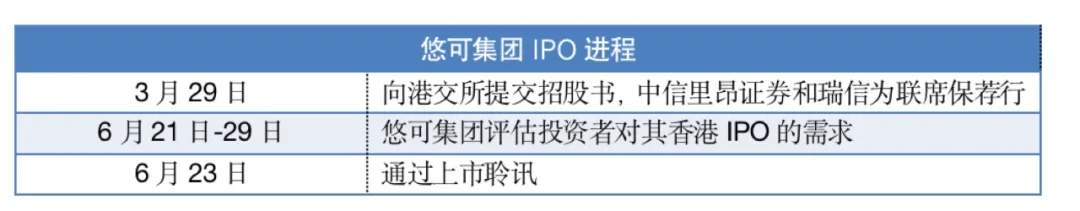

今日(6月23日),美妆品牌电商服务商「悠可集团」已通过聆讯并递交通过聆讯后的招股说明书,择日将正式在港交所主板挂牌上市,中信证券和瑞信担任联席保荐人。据悉,这是国内继壹网壹创、若羽臣、丽人丽妆之后的第4家上市美妆电商。

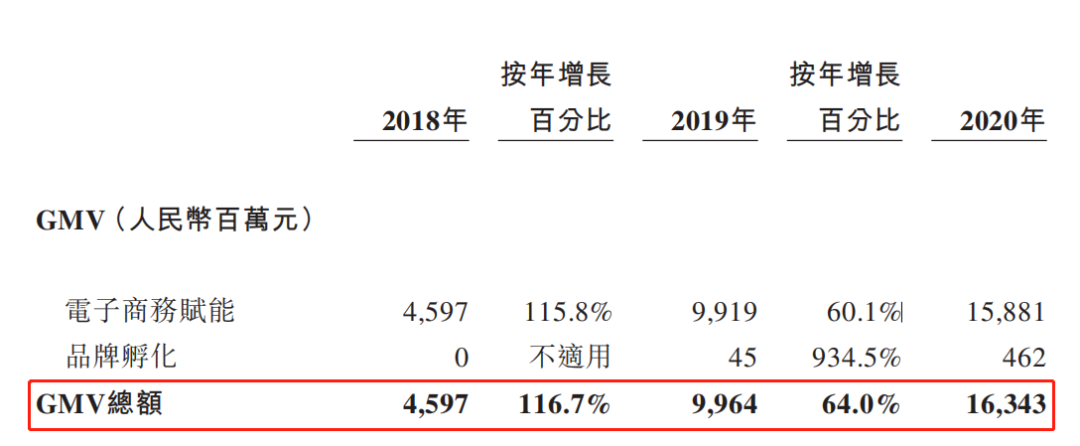

悠可集团招股书显示,2018年至2020年,悠可集团的GMV(网站成交量)分别达到46亿元、100亿元、163亿元,年均复合增长率高达88.5%。2020年,悠可集团旗下有44个品牌合作伙伴,当中包括33个品牌赋能合作伙伴(如娇韵诗、CPB肌肤之钥、欧舒丹、纪梵希、希思黎、Valmont/法尔曼)及11个孵化品牌合作伙伴(如Christian Louboutin、Penhaligon’s及Tatcha)等。其中,悠可集团的4名品牌合作伙伴的GMV超过10亿元、16名品牌合作伙伴的GMV超过1亿元。可见,悠可集团与全球营收中的前六大美妆集团及多个美妆品牌均保持稳定的长久合作关系,提升了整体竞争优势。在2020年双11期间,悠可集团处理800万份订单,GMV为人民币46亿元,较2019年相同活动期间处理的GMV总额人民币30亿元增加56.9%。在天猫上促成的护肤、彩妆、香水及个人护理产品销售方面,按GMV计算,悠可集团2019年及2020年也是在中国美妆品牌电商服务商中排名第一。

自2019年,壹网壹创成为国内首个登陆主板的美妆代运营商以来,美妆代运营商受市场哄推,先后有若羽臣、丽人丽妆等掀起“上市潮”。据了解,2016年丽人丽妆向上交所递交招股书,因存在营销模式过度依赖阿里系等经营风险,首发申请在2018年被否,时隔4年后的2020年IPO才成功。同样地,若羽臣与丽人丽妆命运相仿,若羽臣在2018年4月、2019年6月、2020年1月申报提交招股书冲刺IPO,但因违反《广告法》、返利等因素而被驳回,经过业务调整最终在2020年9月实现敲钟“上岸”。为此,对比前几家IPO进程的艰难,悠可集团的IPO之路可谓是一路畅行。仅用3个月的时间,悠可集团成功实现港交所IPO。有人表示,悠可集团在港股市场具有稀缺性,可能受到资金追捧并享受一定的估值溢价,且其经营表现可圈可点,有望支撑长期增长,上市动向值得重点关注。据悉,悠可集团IPO前,中信资本持有43.98%的股份,为悠可集团控股股东;此外,元生资本、平安、金镒资本、哔哩哔哩等亦为悠可集团投资方,都是强大的资本大鳄后台“站脚”。招股书透露,IPO募集所得资金净额将用于扩大品牌合作伙伴的营销活动、增强品牌合作和开发品牌孵化平台、建设新总部、物流中心以及自营仓库等。此次港股IPO成功,悠可集团将有何作为,还待市场考验。

2836

2836

2

2

精彩评论

- 该资讯暂时没有评论 -