2017年3月13日,拉芳家化正式登陆A股。这是继2004年两面针上市以后,又一本土日化企业登陆A股。那么下一个登陆主板的美妆企业是否又要等上13年?它又会是谁?

上市对于企业来说诱惑太大,去年就有众多美妆企业在排队IPO,包括珀莱雅、名臣、丽人丽妆以及毛戈平。他们之中谁最有可能IPO成功?

珀莱雅:年营业额超16亿,流动负债9.2亿

2016年5月27日,珀莱雅化妆品股份有限公司正式提交IPO招股说明书,拟登陆上交所。

其招股书显示,2013—2015年珀莱雅的主营业务总收入分别为14.29亿、17.38亿和16.78亿;综合毛利率分别为66.43%、63.26%和64.18%。但净利润率只有12.44%、9.08%与9.76%。而销售费用占当期营业收入的比重则达到40.10%、39.12%和41.46%,其中超过一半的销售费用都被用在形象宣传推广上。

对此珀莱雅方面表示,品牌形象和营销宣传是公司业务取得成功的关键因素,因此报告期内,公司销售费用投入较大。

不仅在品牌推广上舍得投入,在基建方面也是大手笔。据报道,珀莱雅总部大厦于2015年9月动工,毗邻西溪湿地,总投资约8亿元,目前已投资3.61亿元,预计于2018年竣工投运。

从账面上看,截至2015年12月31日,珀莱雅的流动资产约为6.63亿元,流动负债却为9.20亿元,营运资本为负,这意味着公司并没有“缓冲垫”来防止流动负债穿透流动资产。

名臣:经销渠道占比超99%

2016年6月,名臣健康用品股份有限公司向证监会递交了IPO招股书,拟登陆深圳证券交易所。其招股书显示,2013年至2015年,名臣的主营业务总收入分别为4.26亿、5.59亿和5.87亿;净利润分别为2092万、3178万和4350万。总收入和净利润每年都有增长。

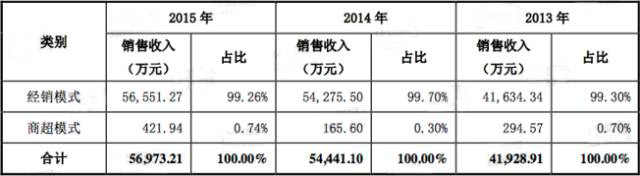

在销售模式上,名臣主要采取经销和商超两种模式。从2013年至2015年,其经销渠道销售占营业收入比例都超99%。

不过证监会貌似对于经销模式为主的企业并不是太感冒。证监会担心这种企业的销售额是通过经销商拼命拉货冲起来的,并不是真实的销售额。所以自2010年以后,经销商模式的企业都会受到重重盘查。去年丸美之所以IPO失败,很大程度上就是因为这个原因。

丽人丽妆:销售增长近80%,净利率2.69%

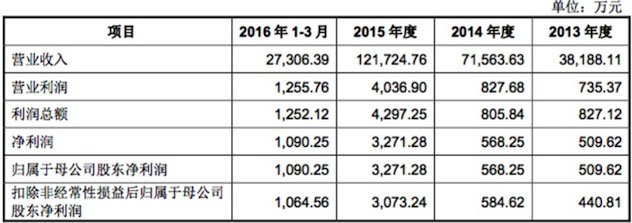

8月26日,上海丽人丽妆化妆品股份有限公司的招股说明书在证监会的官网上首次披露。其招股书显示,2013年至 2016年一季度,丽人丽妆分别实现主营业务收入3.82亿元、7.16亿元、12.17亿元、2.73亿元,年复合增长率近80%。其净利率分别为1.33%、0.79%和2.69%。

随着电商网站流量获取成本的不断增加以及市场竞争的加剧,导致美妆电商的销售成本越来越高。丽人丽妆的销售费用占营业收入的比重约为30%,这就大大压缩了其利润空间。

另外丽人丽妆还存在资金链断裂的风险。丽人丽妆主要采用的是买断经销模式,是由公司向品牌方采购化妆品,并在天猫旗舰店进行自营销售,而且一般是先款后货。随着公司规模的扩大,需要的现金流就越多,那么就有可能出现资金缺口。丽人丽妆在招股说明书中表示,“经营活动现金流量净额为负的情况在短期内仍将持续”。

除了占用流动资金,库存高企也可能给公司带来库存跌价风险。当个别商品因滞销而接近有效期或部分商品由于仓储物流等环节出现部分损坏时,存货可变现净值的下降将影响公司的盈利能力。

在这个模式中,丽人丽妆的利润来源主要是销售价格与采购成本及期间费的差额与采购返利。报告期内,返利占公司毛利的比例较高,一度达到30%以上,是影响公司盈利能力的重要因素。如果品牌方返利政策发生变化,公司的盈利能力也将受到一定影响。

2016年12月19日,毛戈平化妆品股份有限公司向证监会报送IPO招股说明书,成为拟挂牌上市的首家本土彩妆企业。

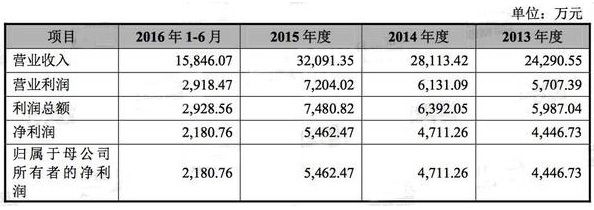

其招股书显示,2013年—2016年上半年,毛戈平的营业收入分别为2.42亿元、2.81亿元、3.2亿元、1.58亿元,营收增速保持在15%左右;营业利润分别为5707万元、6131万元、7204万元、2918万元。另外值得注意的是其综合毛利率非常高,分别为 79.92%、81.50%、79.70%和 78.01%。

虽然有如此高的毛利率,但毛戈平在研发方面的投入却非常少。在2013年到2016年上半年期间,其研发投入占营业收入比例分别为0.43%、0.87%、0.95%、0.83%,皆未超过1%。相比于珀莱雅每年超3%的研发投入要逊色不少。另外其在广告营销上的投入也比较少,只占销售费用的10%,导致品牌认知度和影响力受限。

能否IPO成功,主要取决于两点,第一就是你现在能不能赚钱,第二就是你将来还能不能继续赚钱。而判断的标准则由证监会决定,那么什么样的企业才符合证监会的口味?下面我们将通过具体的案例进行分析。

案例1:丸美

“丸美IPO失败的最主要的两个原因:一是由于其商业模式以经销模式为主,存在库存资金占有率高、数据披露不完整等问题。二是因为报告期内,因产品质量问题受到食品药品监督管理部门的检查及处罚。”日化行业专家白云虎对中国美妆网记者表示。

证监会对于经销模式并不十分信任,在发审委会议对丸美股份提出询问的16个问题中,有多达13条是针对经销模式的提问。其中涉及到了营销模式、内控制度、财务合规性、产品质量问题、信息披露问题等诸多方面。白云虎向记者透露:“在中国很多企业都有‘原罪’,一旦要上市,各种各样的问题就会被暴露。”

案例2:拉芳家化

丸美折戟IPO,但拉芳家化为何能够成功?

白云虎认为:“KA卖场是拉芳家化的主流销售渠道之一,使得它在财务制度、运营模式等方面做得比较规范。这也是它能成功上市的主要原因之一。”

2016年度,拉芳家化在商超渠道的销售占比为24.2%,经销渠道为70.78%,而在2014年,这一占比是为15.89%和82.47%。并且拉芳家化还表示将继续扩大和完善商超渠道。

拉芳2016年招股书显示,2013年至2016年1—6月期间,拉芳营业收入分别为8.2亿元、9.33亿元、9.85亿元、4.86亿元;净利润收入分别为0.95亿元、1.26亿元、1.43亿元、0.6亿元。

对于什么样的美妆企业才最有可能上市?日化行业专家张兵武认为:“美妆企业要上市,关键还是要看财务指标和品牌影响力。财务指标包括市场的占有率、市场的规模、盈利状况等。品牌影响力要足够大,至少是大多数人都知道的品牌,像拉芳。”

四家公司的销售数据都比较亮眼,同时也存在各自的问题。那么你觉得哪一家公司可以IPO成功?可在下面的投票中选出你心中的答案。

2

2

2676

2676

精彩评论

- 该资讯暂时没有评论 -